İşletmelerin düzenlendiği bilanço, belirli bir zamandaki varlıklar ile bunları sağlamak için kullanılan kaynakları gösteren çizelgedir; başka ifadeyle, işletmenin alacak ve vereceklerini sabit bir dönemin sonunda raporladığı finansal tablodur.

İçindekiler

Ay sonu geldiğinde bütçenizden ve gereğinden daha fazla harcama yaptığınıza şahit olabilirsiniz. Bu sorunu önlemek için tıpkı işletmeler gibi varlıklarınızı ve kaynaklarınızı muhasebeleştirmelisiniz. Şirketler tarafından kullanılan mali tablolardan bireysel finans yönetiminde de yararlanılabilir. Bütçe planlamanıza yardımcı olan bu çizelgelerin başında ise bilanço tablosu yer alır. Kişisel bilanço tablosu, belirli zaman dilimindeki varlıklarınızın ve borçlarınızın genel bir görüntüsünü sunar. Bu iki bileşenin birbiriyle karşılaştırılması sonucunda net değere ulaşılır. Net değer, bireyin finansal sağlık kriterlerine uygunluğunu gösterir.

HangiKredi Bütçe Yönetimi ile gelirlerinizi düzenli şekilde girerek para yönetiminizi takip edin!

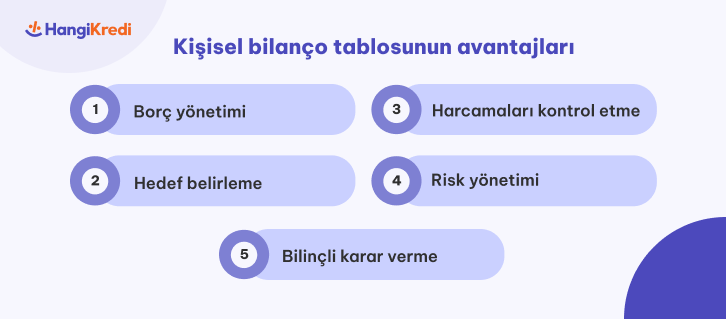

Kişisel bilanço, mali durumunuzu açıkça anlamanıza yardımcı olur. Bu kapsamda varlıklarınızı ve borçlarınızı detaylı şekilde listeleyebilir, net değeri hesaplayabilir ve mali sağlığınızı belirleyebilirsiniz. Kişisel bilanço tablosunun avantajları arasında şunlar da sayılabilir:

Finansal sağlık bilançosu, mali verilerinizi tarihleri itibarıyla izlemeniz için idealdir. Varlıklarınızın ve borçlarınızın zaman içindeki değişimini ortaya koyar. Bu sayede mali yolculuğunuzu somut göstergeler üzerinden değerlendirebilir, gerekli noktalara müdahale edebilirsiniz.

Kişisel bilanço tablosu oluşturmanın ilk adımı, varlıkları ve borçları listelemektir. Ardından sıra, bu bileşenleri kendi içinde kategorilere ayırmaya gelir. Bu sayede kaynaklarınızı ve harcamalarınızı daha düzenli şekilde görebilirsiniz. Söz konusu aşamaları tamamladıktan sonra borçları kontrol altına alma ve değişen koşullara göre bilançoyu güncelleme süreçlerine geçmelisiniz. Takip eden başlıklarda kişisel bilanço oluşturmak için izlenen aşamaları daha detaylı görebilirsiniz.

Bireysel bilanço, varlıkların ve borçların ayrı ayrı toplamının hesaplandığı bir finansal rapordur. Bu iki bileşeni belirlediğinizde kişisel finans gücünüzü gösteren net değere ulaşabilirsiniz. Örneğin varlıklarınız borçlarınızdan fazlaysa pozitif net değere sahip olduğunuz söylenebilir. Aksi hâlde ise karşınıza negatif bir tablo çıkar. Böyle bir durumda varlıklarınızı artırmak ya da yükümlülüklerinizi azaltmak gibi stratejiler izleyebilirsiniz.

Kişisel varlıkların değerlendirilmesi, bilanço tablosunun temel adımlarından biridir. Bu aşamada yatırımlar, likit** ve büyük varlıklar olmak üzere üç ayrı kalem bulunur. Varlık sınıflarına ilişkin detaylar aşağıdaki gibidir.

Yatırımlar ve büyük varlıklar, kişisel bilançoya güncel piyasa değeriyle kaydedilmelidir. Böylece mevcut kıymetler üzerinden hesaplama yapıldığı için doğru sonuçlara ulaşılabilir. Varlıkları değerlendirdikten sonra, aynı işlemi borçlarda da gerçekleştirebilirsiniz.

Borçlar, kişinin üstlenmiş olduğu finansal yükümlülüklerdir. Kredi kartı, krediler, ipotekler, bireylere ya da kurumlara yönelik ödemeler gibi farklı kategorilere ayrılır. Kişisel bilançoda her bir borcun bakiyesi, faiz oranı ve ödeme planı gibi ayrıntılar belirtilmelidir. Borçların toplamı ise kişinin ne kadar finansal yükümlülüğe sahip olduğunu gösterir.

Oluşturduğunuz kişisel bilanço tablosunu dönem dönem güncellemelisiniz. Değişen varlıkları ve borçları düzenli olarak gözden geçirmek, bazı noktaları es geçmenizi önler. Ayrıca yeni hedefler belirlemenizi ve buna bağlı olarak önceliklerinizi değiştirmenizi sağlar. Örneğin yeni bir eve taşınmak istediğinizi varsayalım. Bu durumda varlıklarınızı ve borçlarınızı tekrar değerlendirerek ev değiştirmenin beraberinde getirdiği masrafları bilançonuza yansıtabilirsiniz.

Bilançonun hesaplanmasında “Varlıklar = Borçlar + Öz Kaynaklar” formülü kullanılır. İşletmelerin mali ölçümlerinde kullanılan bu formülden kişisel bilanço analizinde de yararlanabilirsiniz. Bireysel varlıklarınız, yükümlülükleriniz ve öz kaynaklarınızın toplamına eşit olmalıdır. Eğer bu eşitlikte bir sapma varsa bazı iyileştirmeler yapmalısınız. Bilanço iyileştirmesinde izlenebilecek yollar şöyledir:

Finansal durumunuzu iyileştirmenin yolu, kapsamlı eylem planlarına sahip olmanızdan geçer. Bir acil durum fonunuz olduğunda beklenmedik harcamalar ve ihtiyaçlardan dolayı bilançonuzda büyük sapmalar meydana gelmez. Bu sayede güçlü bir kişisel bilançoyla her türden mali riske karşı hazırlıklı olabilirsiniz.

Kişisel ekonomik bilanço tablosunda varlık ve borç kalemleri ayrı ayrı sıralanır. Böylelikle gelirlerin ve giderlerin detayları daha kolay takip edilebilir. Aşağıdaki örnek kişisel bilanço tablosunu inceleyerek teorik bilgilerinizi somutlaştırabilirsiniz.

| Varlıklar | Tutar (TL) | Borçlar | Tutar (TL) |

|---|---|---|---|

| Konut değeri | 500.000 TL | Konut kredisi | 200.000 TL |

| Tasarruf hesabı | 100.000 TL | Kredi kartı borcu | 5.000 TL |

| Hisse senedi | 50.000 TL | Öğrenci kredisi | 15.000 TL |

| Emeklilik hesabı | 200.000 TL | - | - |

| Araç değeri | 300.000 TL | - | - |

| Nakit | 20.000 TL | - | - |

| Toplam varlıklar | 1.170.000 TL | Toplam borçlar | 220.000 TL |

Bu kişisel finans bilançosuna sahip olan bireyin mali performansı hakkında pozitif yorumlar yapılabilir. Zira toplam varlıklar, borçların “1.170.000 TL – 220.000 TL” formülünden 950.000 TL daha fazladır. Söz konusu fark, kişinin öz kaynaklarını yani net varlık değerini gösterir.

Notlar:

*borcun ödeneceğini gösteren güvence

**nakit

Yorum Yazın

Konuyla ilgili sormak ya da eklemek istedikleriniz için yorum bırakabilirsiniz.