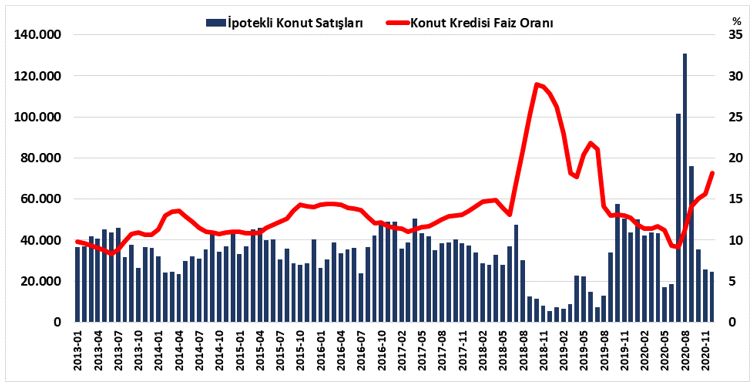

Kredili konut satışları ile konut kredi faizleri arasında ters bir ilişki bulunuyor.

Şubat ayındaki yazımızda ülkemizde konutların yaklaşık üçte birinin kredi ile satıldığından ve 2004 yılından günümüze altı milyondan fazla kişinin konut kredisi kullandığından bahsetmiştik.

Faiz oranları düşünce kredili konut satışları artıyor, faiz oranları yükselince ise kredili konut satışları azalıyor. Aşağıdaki grafik bize konut kredi faiz oranları ile kredili konut satışları arasındaki ilişkiyi açık bir şekilde gösteriyor.

Faiz oranlarının yükselmesi demek aynı miktarda kullanılacak kredi için daha yüksek tutarda kredi taksiti ödemek anlamına geliyor. Yükselen kredi taksitleri bir çok aday alıcının bütçesini zorluyor. Bu durumda alıcıların bir kısmı konut alım kararından vazgeçiyorlar. Faiz oranları düştüğünde ise daha önceden konut kredi taksitlerini ödemeye güçleri yetmeyen aileler de kredi taksitlerinin ödenebilir hale geldiğini görerek konut almaya niyetleniyorlar.

Ev kredisi almak konusundaki püf noktalarına değinerek nelere dikkat etmeniz gerektiğini anlattığımız "Konut Kredisi ile Ev Alırken Bilmeniz Gerekenler" yazısı üzerinden detaylı bilgiye erişebilirsiniz.

Yukarıdaki grafikte yüksek oranlardan daha az olmak üzere değişik faiz düzeylerinden kredi kullananların olduğunu görüyoruz. Öyleyse konut kredisi kullanmak için uygun tek bir faiz oranından bahsetmek mümkün değil. Herkese göre uygun kredi faizi değişkenlik gösterebilir. Ama konuyu bu kadar basitçe geçiştiremeyiz. Burada uygun faiz oranı için bir yatırım ilkesinden bahsetmemiz yerinde olacaktır.

Kabaca ifade etmek gerekirse yatırımımızdan beklediğimiz getirinin kredi maliyetinin üzerinde olacağını düşündüğümüz durumlarda kredi faizinin de uygunluğundan söz edebiliriz.

Basitçe şöyle formüle edelim: Beklenen getiri > Kredi faizi

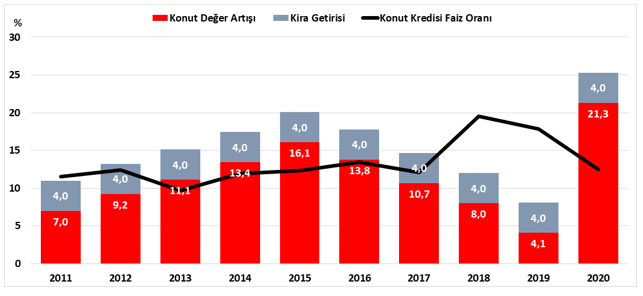

Bir konut yatırımından beklenen getirinin iki bileşenden oluştuğunu söyleyebiliriz. Birinci bileşen konutun kendi değerinde beklenen artış iken, ikincisi o konutun kullanım faydasının getirisi olacaktır.

Birincisine sermaye getirisi, ikincisine ise kira getirisi diyoruz. Şimdi konut kredisi kullanma kararına ışık tutan formülü yeniden düzenleyebiliriz.

Konutun beklenen yıllık ortalama değer artış oranı + beklenen kira getirisi oranı > kredi faiz oranı

Küçük bir örnekle somutlaştırmaya çalışalım.

Diyelim ki konut kredi faizleri yıllık yüzde 14 düzeyinde... Bu durumda kredi vadesi boyunca katlanılacak finansman maliyetinin üzerinde bir getiri beklentisi olmalı ki kredi kullanım kararı verilebilsin.

Yani; beklenen yıllık ortalama değer artışı + beklenen kira getirisi oranı > %14 olmalı.

Ülkemizde konutların kira getirileri konut değerinin yüzde beşi düzeyindedir. Ancak konut sahipliğinin emlak vergisi, konut sigortası ve konutun yıpranma payı gibi takım külfetleri de vardır. Bu gider kalemlerinin payını yüzde bir kabul ederek kira getirisinden düşersek, ortalama yüzde dörtlük bir getiri varsayabiliriz. Şimdi beklenen yıllık ortalama değer artışını bulmak için bu yüzde dört oranını eşitliğin diğer tarafına geçirelim.

Beklenen yıllık ortalama değer artışı > %14- %4

Demek ki beklenen yıllık ortalama değer artışı yüzde %10’dan büyük olmalıdır.

Bu durumda krediyle almayı düşündüğünüz konuttan beklediğiniz ortalama yıllık değer artışı ile yüzde dört kullanım faydasının toplamı kredi faiz oranından büyük olmalıdır.

Beklenen yıllık ortalama değer artışı + %4 > kredi faiz oranı

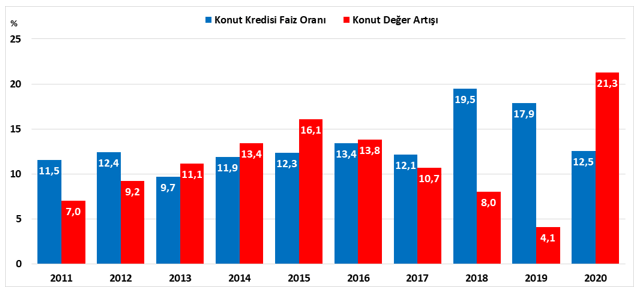

Şimdi bakalım geçtiğimiz 10 yılda ülkemizde konut fiyat artış oranları ve kredi faizleri ne olmuş?

Bu grafiğin bize gösterdiğine göre geçtiğimiz 10 yılda ortalama konut kredi faizleri yüzde 13,3, ortalama yıllık konut değer artışları yüzde 11,5 olmuş. Bu da demek oluyor ki konut değer artışları konut kredi faizlerinin gerisinde kalmış. Ancak konutun bir kullanım faydası olduğunu unutmayalım. Konutun yıllık ortalama yüzde dört kira getirisini de konutun değer artışına ekleyelim.

Yukarıdaki grafikte görüldüğü gibi ortalama konut değer artışına kira getiri yüzdesini de eklediğimize konut sahipliğinin geçtiğimiz son on yıldaki ortalama getirisi yüzde 15,5 oluyor.

Konut kredisi nedir, ne işe yarar, konut kredisi avantajları nelerdir gibi birçok sorunun yanıtını bulabileceğiniz "Konut Kredisi Avantajları" yazısını incelemeyi unutmayın.

Yani; yıllık ortalama gerçekleşen getiri %15,5 > yıllık ortalama kredi faiz oranı %13,3.

Konut getirisinin kredi maliyetinden yüksek olduğunu gösteren bu hesap neden 2004 yılından günümüze altı milyondan fazla kişinin kredi ile konut almayı tercih ettiğini açıklıyor sanıyorum.

Tabi ki bu analizlerimiz bize geçmişi gösteriyor. Oysa biz geleceğe yönelik yatırım yapıyoruz. Bu durumda gelecekte beklediğimiz konut değer artışı ve kira getirisi oranlarını kredi faizi ile karşılaştırmamız gerekecektir.

Ayrıca konut değer artışı beklentisi her yatırımcı için konutun lokasyonuna, türüne ve muhtemel elde tutma süresine bağlı olarak değişecektir. Bu nedenle sizin için hazırladığımız tablo yardımıyla gelecekte beklediğiniz değer artışına başa baş gelecek kredi faiz oranını rahatlıkla hesaplayabilirsiniz.

| Aylık Faiz Oranı | Yıllık Faiz Oranı | Kira Getirisi | Beklenen Değer Artışlarının Başabaş Noktası |

| 0,50% | 6,17% | 4,00% | 2,17% |

| 0,60% | 7,44% | 4,00% | 3,44% |

| 0,70% | 8,73% | 4,00% | 4,73% |

| 0,80% | 10,03% | 4,00% | 6,03% |

| 0,90% | 11,35% | 4,00% | 7,35% |

| 1,00% | 12,68% | 4,00% | 8,68% |

| 1,10% | 14,03% | 4,00% | 10,03% |

| 1,20% | 15,39% | 4,00% | 11,39% |

| 1,30% | 16,77% | 4,00% | 12,77% |

| 1,40% | 18,16% | 4,00% | 14,16% |

| 1,50% | 19,56% | 4,00% | 15,56% |

Son söz: Uygun faiz oranı başa baş noktasının dört puan üstüdür.

Ahmet Büyükduman

Yorum Yazın

Konuyla ilgili sormak ya da eklemek istedikleriniz için yorum bırakabilirsiniz.